Особливості цієї кризи свідчать, що російська інтервенція була не єдиною причиною такої кризи

1. КРИЗА "ДВОХ ІНТЕРВЕНЦІЙ"

За останні чотири роки Україна пережила найбільш глибоку й найбільш тривалу економічну та соціальну кризу у своїй історії (якщо не брати до уваги кризу переходу від планової економіки до ринкової, що припала на 1989–1999 роки).

Табл. 1. Три українські кризи трьох останніх десятиліть

| Криза переходу від планової економіки до ринкової, 1989–1999 | Глобальна криза в Україні, 2008–2009 |

Криза "двох інтервенцій", 2013–2016 |

|

| Тривалість кризи, років | 10 | 1 | 3 |

| Глибина кризи % кумулятивного падіння ВВП | -60,7 | -15,1 | -15,8 |

Джерело: Державна служба статистики України

Незвичайність останньої кризи (як за її тривалістю, так і за глибиною) породжує закономірне запитання: чому вона виявилася саме такою?

Традиційна відповідь на це запитання містить згадку таких факторів:

- наслідки російського економічного ембарго проти України (із 27 липня 2013 року);

- пряма російська агресія (із 20 лютого 2014 року);

- окупація й анексія частини території країни Росією (із 18 березня 2014 року);

- ведення військових дій на території Донбасу (із 6 квітня 2014 року).

Безсумнівно, російські економічні санкції, російська агресія, військові дії (хоча з березня 2015 року й відносно менш інтенсивні, ніж улітку 2014 року та в січні–лютому 2015 року) – дії, що є результатом першої (російської) інтервенції, стали важливим чинником останньої кризи.

Однак перебіг цієї кризи виявляє деякі такі її особливості, які свідчать про те, що зовнішні фактори, пов'язані з усіма складовими елементами російської інтервенції, були не єдиними причинами такої кризи.

Чому масштаби соціально-економічної кризи у 2015 році виявилися набагато більш значними, ніж у 2014 році?

2. 2015 РІК – НАЙБІЛЬШ ВАЖКИЙ

Із п'яти років, які зачепила остання криза (2013, 2014, 2015, 2016, 2017), найбільш важким несподівано виявився 2015 рік.

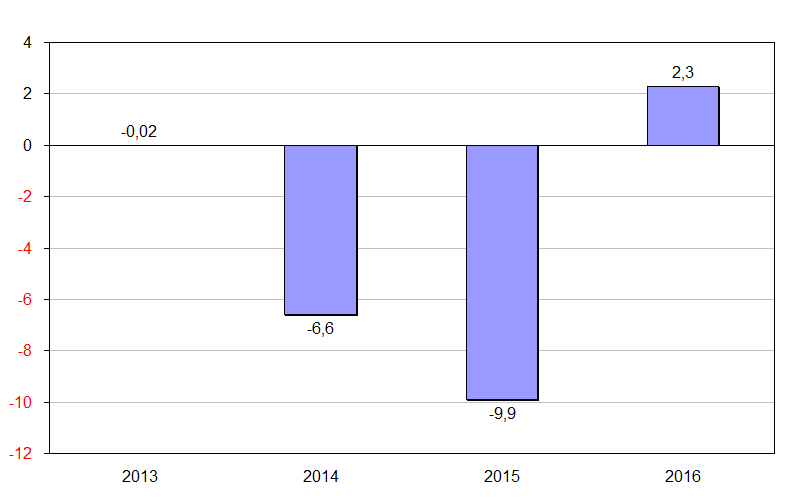

Графік 1. Темпи приросту ВВП України, 2013–2016 роки, %

Табл. 2. Динаміка деяких економічних і соціальних показників України за роками

|

|

2013 |

2014 |

2015 |

2016 |

2017, я-м |

|

ВВП |

-0,02 |

-6,6 |

-9,9 |

2,3 |

|

|

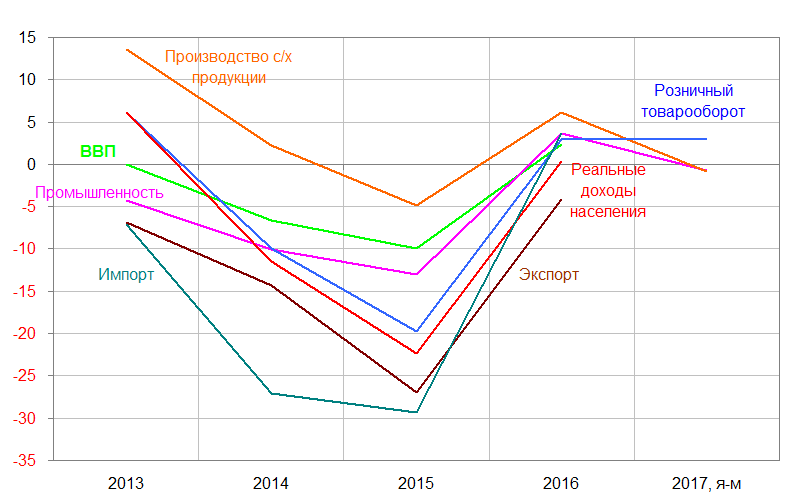

Промисловість |

-4,3 |

-10,1 |

-13,0 |

3,6 |

-0,7 |

|

Виробництво с/г продукції |

13,6 |

2,2 |

-4,9 |

6,1 |

-0,8 |

|

Роздрібний товарообіг |

6,1 |

-10,0 |

-19,8 |

3,0 |

3,1 |

|

Реальні доходи населення |

6,1 |

-11,5 |

-22,3 |

0,3 |

|

|

Експорт |

-6,9 |

-14,3 |

-27,0 |

-4,1 |

|

|

Імпорт |

-7,1 |

-27,1 |

-29,3 |

3,7 |

|

|

Інфляція, % |

0,5 |

24,9 |

43,3 |

12,4 |

15,1 |

Джерело: Державна служба статистики України

Графік 2. Динаміка деяких економічних і соціальних показників України, 2013–2017 роки, %

Така незвичайна динаміка потребує пояснення.

З історичного досвіду військових кампаній та інших соціально-політичних катаклізмів найбільш важким в економічному та соціальному плані мав би бути 2014 рік – рік, у перші два місяці якого економічна активність у країні була зниженою внаслідок Революції гідності, яка відбувалася тоді у країні. Слідом за нею також відбулися:

- крах старого режиму та майже повна втеча з країни попереднього політичного й економічного керівництва;

- окупація й анексія Криму іноземними військами;

- хвиля підривних дій майже на половині території країни;

- період найбільш інтенсивних військових дій на Донбасі за відносно низького рівня готовності національних збройних сил до відбиття зовнішньої агресії;

- кілька хвиль мобілізацій чоловічого населення;

- президентські та парламентські вибори.

Окрім того, більшу частину 2014 року у країні діяв обмежено легітимний уряд, який досить стримано ставився до проведення необхідних економічних реформ.

Порівняно з 2014 роком, у 2015 році, за винятком самого початку року (бої в січні–лютому за донецький аеропорт і на Дебальцевському плацдармі):

- інтенсивних військових дій не вели;

- не було втрачено значних територій;

- людські втрати (як військові, так і цивільні) були меншими, ніж у 2014 році;

- політичну діяльність у країні не супроводжували такі екзогенні потрясіння, як революції, вибори, громадянські зіткнення значних масштабів.

Окрім того, новий український уряд, який здобув політичну підтримку від обраної Верховної Ради, почав нарешті обмежені економічні реформи, а закордонні кредитори стали надавати помітну економічну, фінансову, інтелектуальну допомогу.

Однак загальні соціально-економічні результати бентежать: економічний спад у 2015 році виявився півтора раза глибшим, ніж у 2014-му, продукція промисловості, товарообіг, експорт, імпорт скоротився більшою мірою, ніж у 2014 році, падіння реальних доходів населення відбувалось удвічі швидше, ніж у 2014 році. Чому масштаби соціально-економічної кризи у 2015 році виявилися набагато більш значними, ніж у 2014-му?

Грузія у 2008–09 роках перебувала в більш важкому становищі, ніж Україна у 2014–16 роках. Однак економічний спад в Україні виявився більш тривалим, глибоким і масштабним

3. ГРУЗІЯ Й УКРАЇНА ЯК ЖЕРТВИ РОСІЙСЬКИХ АГРЕСІЙ

Графік 3. Падіння ВВП у Грузії й Україні внаслідок російських агресій, %

Для кращого розуміння подій в Україні корисно порівняти ситуацію в ній із ситуацією у Грузії – країні, що має схожі економічні, соціальні, політичні, інституційні характеристики, а також співставну ментальність громадян – риси, успадковані від колишнього СРСР.

Грузія виявилася жертвою інтервенції з боку того самого агресора. Слід зауважити, що вплив російської агресії 2008 року на Грузію (порівняно з Україною) був більш значним:

- у Грузії авіаційних, ракетних, артилерійських обстрілів зазнала практично вся територія країни, включно з усіма її значущими адміністративними й економічними центрами, а також столицею; в Україні – тільки прикордонна смуга безпосередньо поруч із театром військових дій;

- з огляду на особливості географії Грузії територія країни протягом двох місяців була розрізана окупантами практично навпіл; в Україні завдяки наявності стратегічної глибини найбільші економічні, транспортні, наукові, політичні центри, зокрема столиця, не постраждали та якихось помітних порушень у забезпеченні послугами транспорту та зв'язку через військові дії не було;

- Грузія у 2008 році мала значно менший (приблизно у 15 разів) економічний і фінансовий потенціал, ніж Україна у 2014–15 роках: ВВП за паритетами купівельної спроможності (ПКС) валют у Грузії у 2008 році становив приблизно $24 млрд, в Україні у 2014 році – приблизно $373 млрд;

- рівень економічного розвитку у Грузії у 2008 році був приблизно на 35% нижчим, ніж в Україні у 2014 році (ВВП на душу населення за ПКС валют у Грузії – $6,2 тис. порівняно з $8,2 тис. в Україні).

Окрім того, на Грузію у 2008–09 роках мала істотний уплив глобальна економічна криза. У 2013–17 роках глобальних економічних криз не було, а зовнішня кон'юнктура для України була відносно сприятливою.

Іншими словами, за параметрами військової, геополітичної, фінансово-економічної вразливості саме Грузія у 2008–09 роках перебувала у важчому становищі, ніж Україна у 2014–16 роках. Однак економічний спад в Україні виявився тривалішим, глибшим і масштабнішим.

Табл. 3. Економічні втрати Грузії й України внаслідок російських агресій

|

|

Грузія у 2008–09 рр. |

Україна у 2014–16 рр. |

|

Тривалість спаду ВВП після початку російської агресії, кварталів |

4 |

8 |

|

Кумулятивне падіння ВВП, % |

-3,8 |

-15,8 |

Джерела: статистичні служби Грузії й України

Чому економічна криза в Україні у 2014–16 роках виявилася істотно важчою, ніж у Грузії у 2008–09 роках?

Різке погіршення економічної ситуації відбулося в областях, не зачеплених військовими діями та розташованих на значній відстані від лінії фронту

4. РЕГІОНАЛЬНА СПЕЦИФІКА УКРАЇНСЬКОЇ КРИЗИ

В української економічної кризи виявляється також і не зовсім звичайний регіональний розріз. Якщо викреслити з розрахунків такі окуповані території України, як Автономна Республіка Крим і місто Севастополь, а також повністю території Донецької та Луганської областей – як ту частину, яка була окупована агресором, так і ту, що залишається під контролем української влади, й обмежитися розглядом динаміки економічної активності лише на тій частині території України, яка не була зачеплена військовими діями, то з'ясовується, що на цій території також відбувся значний економічний спад. Водночас скорочення економічної активності на територіях, не зачеплених масованим зовнішнім насильством, у 2015 році виявилось у чотири рази глибшим, ніж у 2014 році (-1,4% і -6,0% відповідно).

Табл. 4. Динаміка валового регіонального продукту (ВРП) на душу населення у 2014 та 2015 роках у регіонах України, безпосередньо не зачеплених військовими діями, %

|

Регіони |

2014 |

2015 |

Регіони |

2014 |

2015 |

|

|

Уся Україна без АР Крим, Севастополя, Донецької та Луганської областей, зокрема: |

-1.4 |

-6,0 |

||||

|

Дніпропетровська область |

-4,4 |

-9,2 |

Рівненська область |

2,4 |

-6,6 |

|

|

Харківська область |

-1,9 |

-8,8 |

Закарпатська область |

2,6 |

-6,3 |

|

|

Івано-Франківська область |

-2,4 |

-8,0 |

Київська область |

-0,8 |

-6,2 |

|

|

Кіровоградська область |

1,3 |

-7,6 |

Тернопільська область |

8,4 |

-6,0 |

|

|

Хмельницька область |

2,8 |

-7,4 |

Чернігівська область |

1,5 |

-5,6 |

|

|

м. Київ |

-4,6 |

-7,3 |

Вінницька область |

5,1 |

-2,4 |

|

Джерело: розрахунок за даними Державної служби статистики України

У 2014 році попри політичні та військові катаклізми у 13 регіонах України із 25 була позитивна динаміка економічної активності (приріст ВРП на душу населення від 0,2% до 8,4%). У 12 регіонах України, де був спад, його глибина була відносно невеликою (від 0,4% до -4,6%).

У 2015 році, незважаючи на істотне зниження зовнішнього та внутрішнього відкритого насильства, економічна ситуація в усіх без винятку регіонах України погіршилася, ще й досить істотно. Наприклад, ВРП на душу населення у Хмельницькій області у 2014 році виріс на 2,8%, у 2015 році він зменшився на 7,4%; у Кіровоградській області у 2014 році цей показник виріс на 1,3%, а у 2015 році впав на 7,6%; у Тернопільській області у 2014 році він зріс на 8,4%, а у 2015 році він упав на 6,0%; у Вінницькій області у 2015 році він зріс на 5,1%, у 2015 році він упав на 2,4%.

Ще раз слід звернути увагу на те, що різке погіршення економічної ситуації відбулося в областях, не зачеплених військовими діями та розташованих на значній відстані від лінії фронту. До того ж таке погіршення відбулося на другий рік війни – тоді, коли інтенсивність військових дій помітно знизилася порівняно із ситуацією першого року.

Чому так сталося?

Окрім безпосередньо військових причин, внутрішні фактори мали на економічну динаміку України співставний і навіть набагато більш руйнівний уплив

5. "ДРУГА ІНТЕРВЕНЦІЯ"

Відповідь на сформульоване в попередньому розділі запитання така. Окрім безпосередньо військових причин, а також причин, пов'язаних із військовими, інші фактори мали на економічну динаміку в Україні загалом та в багатьох її регіонах співставний і навіть набагато більш руйнівний уплив. Найважливішими серед таких (не зовнішніх, а внутрішніх) факторів є характер економічної політики, яку проводили у країні та яку не можна характеризувати інакше, ніж як жорстко інтервенціоністську.

Як загальне правило, головними авторами економічної політики є два її основні суб'єкти – уряд і національний банк.

6. ДІЇ УРЯДУ УКРАЇНИ

У 2014–16 роках український уряд здійснив низку важливих реформ, що істотно скоротили витратні субсидії та зменшили масштаби неефективного використання ВВП.

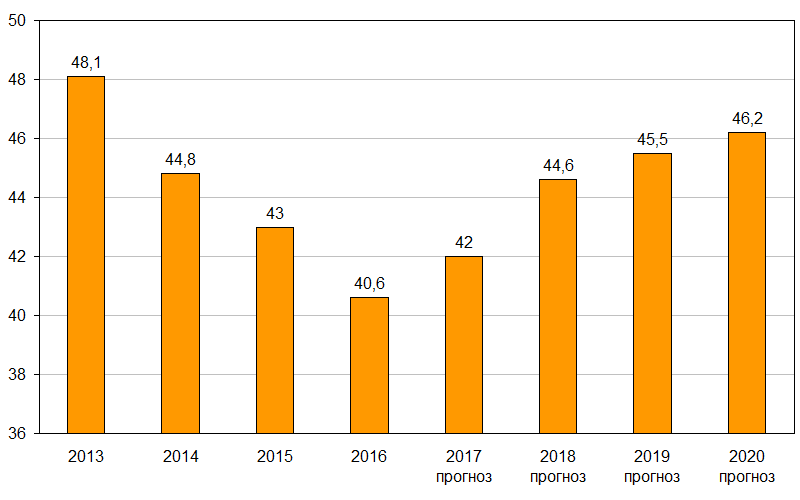

Табл.5. Основні фіскальні та бюджетні показники України

|

2013 |

2014 |

2015 |

2016 |

2017 |

|

|

Сумарна податкова ставка у % від комерційного прибутку |

54,4 |

52,7 |

52,2 |

51,9 |

|

|

Податок на прибуток у % до комерційного прибутку |

11,6 |

9,5 |

9,0 |

8,7 |

|

|

Кількість податків |

28 |

5 |

5 |

5 |

|

|

Податкові доходи у % до ВВП |

37,6 |

36,6 |

35,3 |

33,1 |

34,5 |

|

Державні доходи у % до ВВП |

43,3 |

40,3 |

41,9 |

38,4 |

39,0 |

|

Державні витрати у % до ВВП |

48,1 |

44,8 |

43,0 |

40,6 |

42,0 |

|

Загальний бюджетний дефіцит у % до ВВП |

-4,8 |

-4,5 |

-1,2 |

-2,2 |

-3,0 |

|

Первинний бюджетний дефіцит у % до ВВП |

-2,3 |

-1,2 |

3,0 |

1,9 |

1,2 |

|

Державний борг у % до ВВП |

40,0 |

70,3 |

79,3 |

81,2 |

89,8 |

Джерела: МВФ, Світовий банк

За ці роки український уряд істотно скоротив кількість податків, знизив розміри перерозподілу фінансових ресурсів через бюджет. Порівняно з 2013 роком, у 2015-му було знижено: податкове навантаження на економіку – на 2,3 п.п. ВВП, державні витрати – на 5,1 п.п. ВВП, загальний бюджетний дефіцит – на 3,6 п.п. ВВП, первинний бюджетний дефіцит – на 5,3 п.п. ВВП.

Табл.6. Показники, що характеризують легкість ведення бізнесу в Україні

|

2013 |

2014 |

2015 |

2016 |

|

|

Start-up procedures to register a business, male (number) |

6 |

6 |

4 |

4 |

|

Start-up procedures to register a business, female (number) |

6 |

6 |

4 |

4 |

|

Start-up procedures to register a business (number) |

6 |

6 |

4 |

4 |

|

Time required to start a business, male (days) |

21 |

21 |

7 |

5 |

|

Time required to start a business, female (days) |

21 |

21 |

7 |

5 |

|

Time required to start a business (days) |

21 |

21 |

7 |

5 |

|

Cost of business start-up procedures (% of GNI per capita) |

1.3 |

1.2 |

0.6 |

0.5 |

|

Cost of business start-up procedures, male (% of GNI per capita) |

1.3 |

1.2 |

0.6 |

0.5 |

|

Cost of business start-up procedures, female (% of GNI per capita) |

1.3 |

1.2 |

0.6 |

0.5 |

|

Procedures to register property (number) |

8 |

7 |

7 |

7 |

|

Time required to register property (days) |

45 |

27 |

23 |

23 |

Джерело: Світовий банк

У 2014–15 роках український уряд провів деякі реформи, які полегшили початок і ведення бізнесу у країні, було скорочено кількість процедур, час, необхідний для початку ведення бізнесу, тимчасові та сумарні витрати з реєстрації нових бізнесів.

Сукупний ефект реформістських заходів, ужитих українським урядом у 2014–15 роках, можна оцінити приблизно в 4–7 п.п. ВВП. Такі дії мали привести вже у 2015 році до зниження темпів економічного спаду приблизно на 4–7 п.п. – приблизно до 2% на рік, або ж привести до повного припинення спаду і, можливо, навіть до відновлення скромного економічного зростання на рівні 0,5–1,0% на рік.

Однак цього не сталося. Замість уповільнення спаду, настання стагнації або ж відновлення економічного зростання ВВП у 2015 році впав майже на 10%.

Чому?

Річ у тім, що поруч із урядом діяв другий найважливіший суб'єкт економічної політики – Національний банк України. Але перш ніж переходити до аналізу його дій, слід звернути увагу ще на економічну динаміку протягом останнього року.

Головною причиною погіршення економічної ситуації в Україні у 2015–16 роках (поруч із військовою агресією) стала інтервенціоністська політика Національного банку

7. ПОКВАРТАЛЬНА ЕКОНОМІЧНА ДИНАМІКА У 2015–2016 РОКАХ

Як відомо, відновлення економічного зростання в Україні відбулося не в першому кварталі 2015 року, як очікували національна влада, міжнародні організації та незалежні експерти за результатами вищеописаних дій українського уряду за умови нейтрального впливу на економіку з боку НБУ, а як мінімум на рік пізніше – у першому кварталі 2016 року.

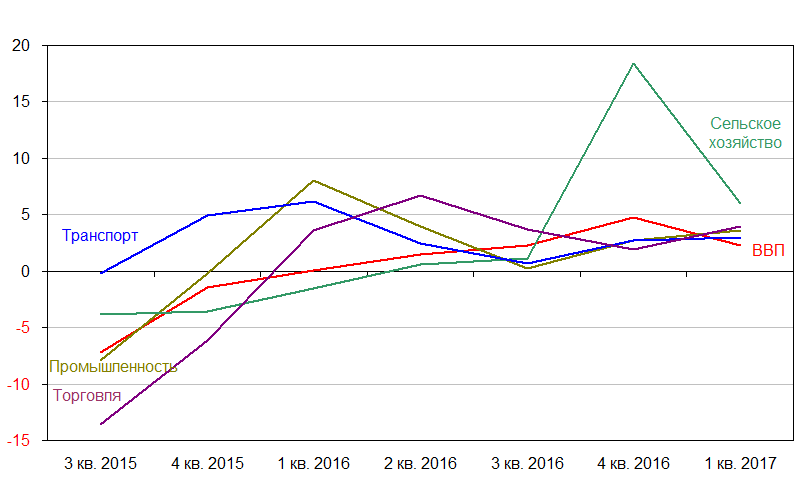

Навіть більше, економічне зростання, навіть не розпочавшись у першому кварталі 2016 року, у наступні квартали 2016 року вельми істотно сповільнилося. Це особливо помітно в динаміці обсягу виробництва переробної промисловості, темпи приросту якого послідовно знизилися з 8,0% у першому кварталі до 4,0% у другому кварталі та 0,2% у третьому кварталі 2016 року. У четвертому кварталі 2016 року та першому кварталі 2017 року темпи приросту обробної промисловості залишалися низькими – 2,7% і 3,6% відповідно.

Графік 5. Поквартальна економічна динаміка у 2015–2017 роках, %

Табл. 7. Динаміка економічних показників України за кварталами 2015–17 років, %

|

3 кв. 2015 |

4 кв. 2015 |

1 кв. 2016 |

2 кв. 2016 |

3 кв. 2016 |

4 кв. 2016 |

1 кв. 2017 |

|

|

ВВП |

-7,2 |

-1,4 |

0,1 |

1,5 |

2,3 |

4,8 |

2,3 |

|

Переробна промисловість |

-7,9 |

-0,2 |

8,0 |

4,0 |

0,2 |

2,7 |

3,6 |

|

Сільське господарство |

-3,8 |

-3,6 |

-1,5 |

0,6 |

1,1 |

18,4 |

6,0 |

|

Транспорт |

-0,2 |

4,9 |

6,2 |

2,5 |

0,7 |

2,7 |

3,0 |

|

Торгівля |

-13,6 |

-6,1 |

3,6 |

6,7 |

3,7 |

1,9 |

4,0 |

Джерело: Державна служба статистики України

Таким чином, по-перше, початок відновлення економічного зростання було затримано як мінімум на рік. По-друге, саме відновлення економічного зростання відбувається нестійко, темпи його залишаються низькими. Чому?

Тривання важкої економічної кризи також справляє істотне негативне враження на суспільні настрої у країні.

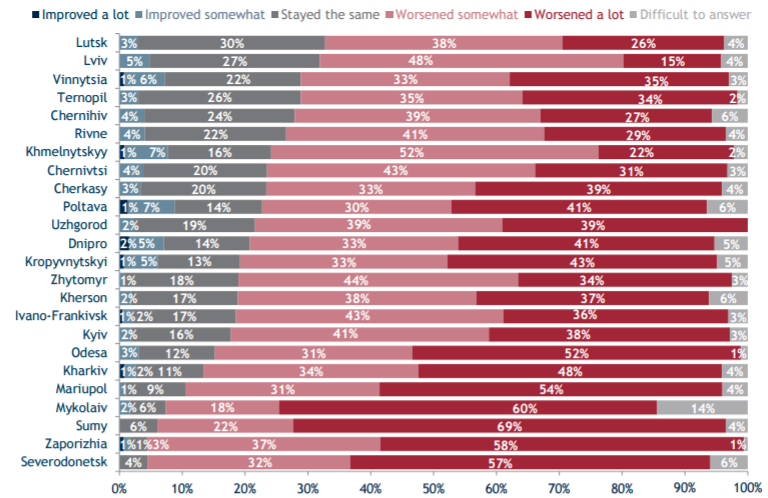

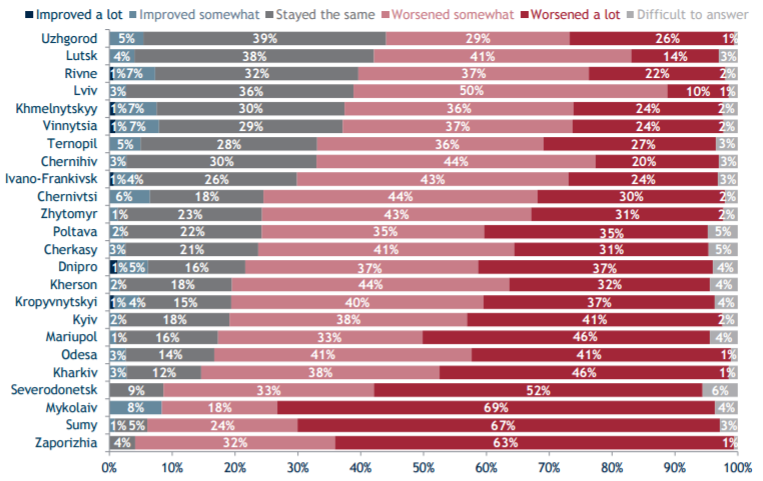

Графік 6. Third Annual Ukrainian Municipal Survey, Feb. 2017 (TAUMS):

Over the last 12 months, how has the economic situation in Ukraine changed?

Графік 7. TAUMS: Over the last 12 months, how has the economic situation of your household changed?

Наведені нижче результати аналізу дають змогу відповісти на поставлені вище запитання: головною причиною погіршення економічної ситуації в Україні у 2015–16 роках (поруч із військовою агресією та дестабілізаційними діями російського керівництва) стала інтервенціоністська політика Національного банку України.

Розгляньмо її детальніше.

8. РОЗТРАТА МІЖНАРОДНИХ ВАЛЮТНИХ РЕЗЕРВІВ

19 червня 2014 року Степан Кубів, який став керівником НБУ після перемоги Революції гідності, був замінений на Валерію Гонтареву.

Напередодні цього призначення, станом на 31 травня 2014 року, міжнародні резерви України, що були на рахунках НБУ, становили $17,9 млрд. За наступні дев'ять місяців вони впали на $12,3 млрд і станом на кінець лютого 2015 року становили $5,6 млрд.

Графік 8. Офіційні міжнародні резерви України, млрд $

Різке скорочення валютних резервів спровокувало глибоку валютну кризу, пік якої припав на лютий 2015 року. Паніка на валютному ринку спричинила катастрофічне падіння курсу гривні більш ніж удвічі – з 11,8 грн за долар у червні 2014 року до 24,5 грн за долар у лютому 2015 року. В одну з торгових сесій валютний курс падав до 41 гривні за долар.

Графік 9. Обмінний курс, грн/$

Табл. 8. Курс української гривні до долара США, у середньому за місяць

|

Червень 2014 |

Грудень 2014 |

Січень 2015 |

Лютий 2015 |

Березень 2015 |

Грудень 2015 |

Грудень 2016 |

Травень 2017 |

|

|

Курс гривні до долара США |

11,81 |

15,62 |

15,81 |

24,48 |

23,26 |

23,41 |

26,20 |

26,51 |

Джерело: НБУ

Наскільки штучною та досить легко уникною була ця, схоже, навмисно спровокована криза, показує майже незмінний курс гривні до долара протягом наступних двох років – із лютого 2015 року до травня 2017-го. За цей час курс національної валюти знизився лише на 10%, незважаючи на кумулятивне скорочення ВВП на 10%, накопичену інфляцію в розмірі 57%, збереження загального бюджетного дефіциту в межах від 1,2 до 3,0% ВВП на рік.

Розтрата міжнародних резервів і легко уникна (штучно спровокована?) валютна криза початку 2015 року мали щонайменше п'ять найважливіших наслідків:

- посилення Національним банком валютного регулювання та, як наслідок, різке утруднення ведення економічної діяльності в Україні;

- гостру потребу в поповненні валютних резервів країни, задоволену шляхом збільшення зовнішнього боргу України;

- збільшення зовнішнього боргу України, номінованого в іноземній валюті, водночас із падінням номінальних розмірів українського ВВП, який розраховують за істотно девальвованим курсом гривні, що призвело до різкого стрибка відношення державного боргу до ВВП і суттєвого збільшення прогнозованих і фактичних витрат з обслуговування та виплати зовнішнього боргу, збільшивши навантаження на державний бюджет в умовах економічної кризи та зовнішньої агресії;

- збільшення прогнозованих витрат з обслуговування та виплати зовнішнього боргу змусило український уряд почати вкрай болючу та принизливу процедуру переговорів щодо реструктуризації боргу та списання його частини (тобто дефолт за державним боргом), що автоматично обвалило кредитні рейтинги України до рівня "сміттєвих" і закрило ринок міжнародного комерційного кредитування як для української держави, так і для українського комерційного сектору;

- радикальну зміну активів і пасивів банківської системи України, що призвело до неминучої банківської кризи, яка ще більше погіршила становище і банківського, і реального секторів української економіки.

Заходи НБУ призвели до посилення "тінізації" валютних операцій, законослухняні банки частково втратили свою конкурентоспроможність, погіршилася криміногенна ситуація, громадяни втратили частину заощаджень

9. ПОСИЛЕННЯ ВАЛЮТНОГО РЕГУЛЮВАННЯ, "ТІНІЗАЦІЯ" ВАЛЮТНИХ ОПЕРАЦІЙ

Намагаючись виправдати свої дії різкою девальвацією гривні, яку він сам і допустив (провів), 6 лютого 2015 року НБУ ввів "певні обмеження на виконання доручень банківських клієнтів у межах залишків коштів на їхніх поточних рахунках на початок операційного дня", "тимчасові обмеження на купівлю іноземної валюти на міжбанківському ринку за окремими операціями", а також "певні обмеження на терміни купівлі уповноваженими банками іноземної валюти за дорученням юридичних осіб і фізосіб-підприємців". Дії НБУ призвели до фактичного паралічу платіжно-розрахункових операцій в межах України та істотного обмеження її економічних операцій із зовнішнім світом.

27 лютого 2015 року Нацбанк погіршив ситуацію, увівши "обмеження на видавання (отримання) готівкових коштів в іноземній валюті з поточних і депозитних рахунків клієнтів через каси та банкомати банків у межах до 15 000 гривень на добу на одного клієнта в еквіваленті за офіційним курсом Нацбанку". Окрім того, було запроваджено дискримінаційний пенсійний збір, "паспортизацію" операцій з купівлі валюти, драконівські вимоги щодо обов'язкового продажу валютної виручки.

Усі ці заходи НБУ призвели до посилення "тінізації" валютних операцій. За оцінками Українського кредитно-банківського союзу, частка тіньового валютного ринку зросла до 50%, що посилило девальваційний тиск на гривню й ускладнило функціонування офіційного валютного ринку. Унаслідок цього розцвів тіньовий ринок валюти, а разом із ним і тіньові ділки – валютні міняйли, тоді як законослухняні банки частково втратили свою конкурентоспроможність, погіршилася криміногенна ситуація, громадяни втратили частину своїх заощаджень.

10. НЕПРОДУКТИВНЕ "ЗВ'ЯЗУВАННЯ" ГРОШОВОЇ МАСИ

Протягом 2015 року НБУ через систему депозитних сертифікатів "абсорбував" із банківської системи майже 70 млрд грн (приблизно $3 млрд) "зайвої ліквідності". Інакше кажучи, на цю суму в умовах монетарного голоду комерційні банки змушені були прокредитувати регулятора. Оскільки ці кошти Нацбанк залучав під досить високі процентні ставки (приблизно 20%), це фактично не дало банкам змоги кредитувати вітчизняну економіку. Незважаючи на кредитний та інвестиційний голод, ці кошти не змогли дійти до реального сектору. По суті, із "кредитора останньої інстанції", у ролі якого центробанк традиційно виступає у кризовий період, НБУ перетворився на "позичальника останньої інстанції", висмоктуючи гроші із "кровоносної системи" й так слабкої економіки.

11. ЗБІЛЬШЕННЯ ДЕРЖАВНОГО ЗОВНІШНЬОГО БОРГУ УКРАЇНИ

Із червня 2014 року до кінця 2016 року (за нового керівництва НБУ) сукупний державний зовнішній борг України (розширеного уряду та Національного банку) було збільшено на суму, що практично дорівнює розтраченим валютним резервам, – на $13,6 млрд – із $30,2 до 43,8 млрд.

Унаслідок одночасного зростання сукупного державного боргу (з урахуванням проведених реструктуризації та списання частини державного боргу) та падіння доларового еквіваленту українського ВВП (унаслідок девальвації української гривні) відношення сукупного державного зовнішнього боргу до ВВП зросло з 17,7% ВВП на кінець 2013 року до 50,3% ВВП на кінець 2016 року. Увесь обсяг державного боргу зріс до 81,2% ВВП у 2016 році, у 2017 році очікують його зростання до 89,8% ВВП. Витрати на обслуговування державного боргу зросли з 49 млрд грн у 2014 році до майже 100 млрд грн у 2016 році.

З урахуванням нинішнього рівня економічного розвитку України, тривалої економічної кризи, іноземної агресії, здійсненого урядом дефолту, за кредитного рейтингу країни на рівні нижче ніж інвестиційний, відношення державного боргу України до ВВП наразі є граничним, що не дає змоги здійснювати якісь значні нові зовнішні запозичення без серйозного ризику для країни зірватись у боргову спіраль, за умов якої платежі з обслуговування та виплати державного боргу перевищать фактично будь-яке реалістичне зростання української економіки.

Тільки для обслуговування вже накопиченого державного боргу за середньозваженою ставкою 6% (без виплати, але за умови рефінансування основного тіла боргу) темп приросту реального ВВП України має бути не нижчим ніж 6%. Тільки в цьому разі співвідношення державного боргу та ВВП має шанс залишатися постійним за умови відмови від використання реального приросту ВВП на якісь інші цілі, окрім обслуговування боргу, тобто, наприклад, на оборону, розвиток, соціальні потреби. Відсутність реального зростання українського ВВП (або ж його збільшення з темпом приросту нижче ніж 6% щорічно) означає неминуче подальше збільшення сукупного державного боргу до ВВП вище за нині досягнутий рівень, що гарантовано призведе до занурення країни у воронку державного боргу без будь-яких шансів на вихід із неї в якійсь осяжній перспективі.

Смертельного удару українській банківській системі завдало керівництво НБУ в межах здійснення програми так званого розчищення банківського сектору

12. БАНКІВСЬКА КРИЗА ТА ПОЛІТИКА НБУ З ТАК ЗВАНОГО РОЗЧИЩЕННЯ БАНКІВСЬКОГО СЕКТОРУ

Штучна девальвація гривні знецінила доларову оцінку активної частини балансу значної частини комерційних банків за збереження доларової величини їхньої пасивної частини. Виник дефіцит валютних коштів в умовах економічної кризи, іноземної агресії, дефолту за державним боргом, відсутності у країни інвестиційного кредитного рейтингу і, отже, відсутності зовнішнього комерційного фінансування прирекло значну частину українських банків на суттєве погіршення їхніх балансів, падіння відношення банківського капіталу до активів – із 15,1% у 2013 році до 8,0% у 2015 році.

На додаток до валютного катаклізму керівництво НБУ суттєво погіршило становище банківського сектору, різко підвищивши резервні вимоги до банків – із 5,8% у 2014 році до 11,7% у 2015 році, а також до розмірів мінімального капіталу – до €10 млн, що є вдвічі вищим, ніж, наприклад, у Євросоюзі.

Табл. 9. Деякі показники українського банківського сектору

|

2012 |

2013 |

2014 |

2015 |

2016 |

|

|

Bank capital to assets ratio (%) |

15,03 |

15,06 |

11,23 |

8,02 |

9,78 |

|

Bank liquid reserves to bank assets ratio (%) |

5,49 |

7,01 |

5,77 |

11,66 |

|

|

Bank nonperforming loans to total gross loans (%) |

16,54 |

12,89 |

18,98 |

28,03 |

30,47 |

Джерело: Світовий банк

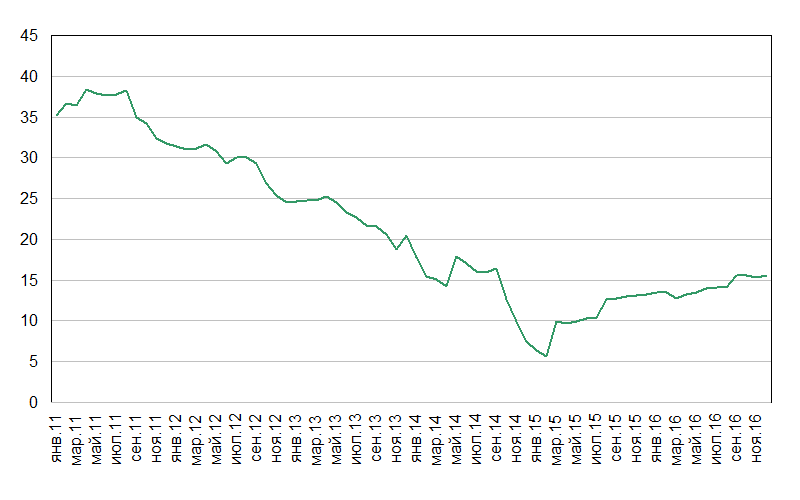

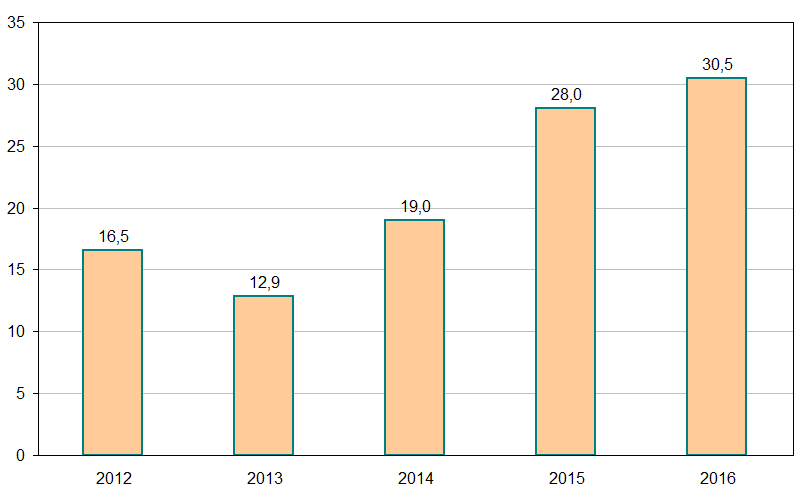

Унаслідок цього питома вага "поганих боргів" ("non-performing loans", NPL) у загальному обсязі активів зросла з 12,9% у 2013 році до 30,45% у 2016 році.

Графік 10. Питома вага "поганих боргів" ("non-performing loans", NPL) у загальному обсязі активів, %

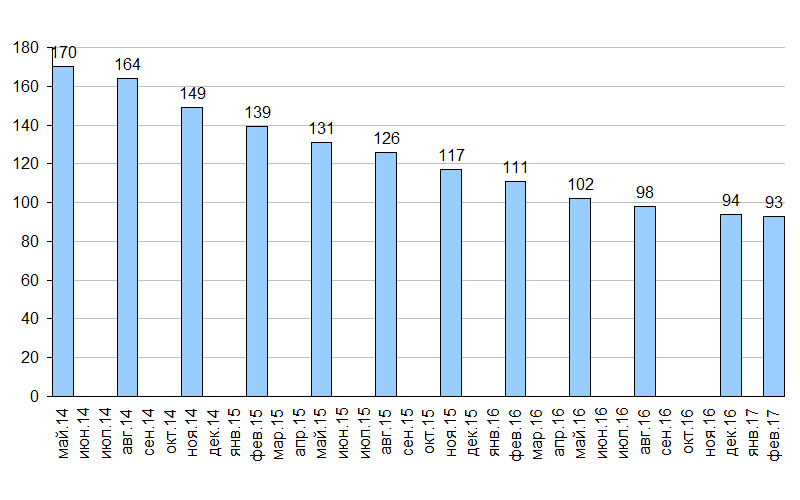

Нарешті, воістину смертельного удару українській банківській системі завдало керівництво НБУ здійсненням програми так званого розчищення банківського сектору, у межах якої воно почало систематично закривати приватні комерційні банки.

Табл. 10. Кількість платоспроможних банків на кінець періоду

|

Трав 2014 |

Серп 2014 |

Лист 2014 |

Лют 2015 |

Трав 2015 |

Серп 2015 |

Лист 2015 |

Січ 2016 |

Трав 2016 |

Сер 2016 |

Груд 2016 |

Січ 2017 |

|

|

Кількість банків |

170 |

164 |

149 |

139 |

131 |

126 |

117 |

111 |

102 |

98 |

94 |

93 |

Джерело: НБУ

За період дії програми "розчищення банківського сектору" припинило роботу 77 комерційних банків, утратило роботу 35 тис. банківських працівників. У закритих банках у вкладників було депозитів на суму 163 млрд грн (приблизно $6,5 млрд), із них 111 млрд грн у фізичних осіб і 52 млрд грн у бізнесу.

Фонд гарантування вкладів фізичних осіб зміг компенсувати лише трохи менше ніж половину суми внесків у закритих банках на суму 80 млрд гривень, або понад $3 млрд. Водночас власні кошти Фонду гарантування вкладів становили лише 14 млрд гривень, або трохи більше ніж півмільярда доларів. Понад 60 млрд гривень, або приблизно $2,5 млрд надійшло на компенсацію втрачених депозитів із державного бюджету. Ці витрати тим самим, по-перше, погіршили фінансовий стан бюджету, а по-друге, створили несправедливий розподіл фінансових ресурсів, які були зароблені одними громадянами, але державою були передані іншим.

За період "очищення" понад 1,5 млн людей були змушені отримувати свої депозити через систему компенсації внесків. Через девальвацію гривні (із восьми до приблизно 25 гривень за долар) внески громадян за два роки знецінилися приблизно втричі. Утім, невиплаченими залишаються понад 30 млрд гривень (понад $1,2 млрд). Левову частку цієї суми вкладникам виплачено не буде. Кількість постраждалих вкладників перевищує 1 млн осіб. Утрата заощаджень в умовах різкого зниження рівня життя істотно погіршила соціально-політичну ситуацію у країні.

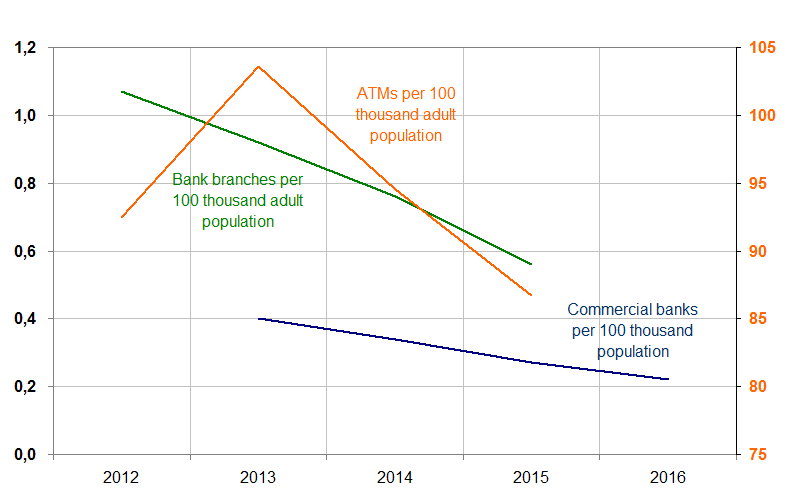

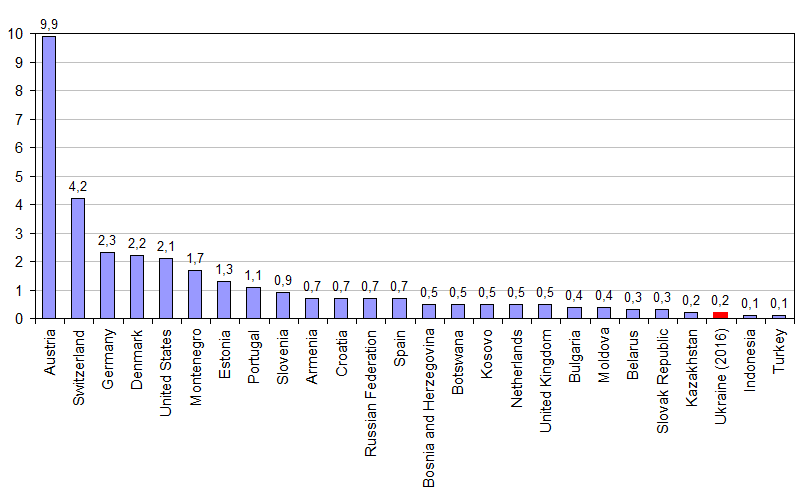

13. ЩІЛЬНІСТЬ БАНКІВСЬКОЇ СИСТЕМИ В УКРАЇНІ НА ТЛІ МІЖНАРОДНИХ ЗІСТАВЛЕНЬ

Керівництво НБУ висунуло факт скорочення кількості банків як своє особливе досягнення, унаслідок якого українські показники щільності банківської системи нібито наближаються або до середньосвітових, або навіть до світових зразків. Як на зразки для України керівництво НБУ пропонує орієнтуватися на Індонезію та Туреччину.

Графік 12. Показники щільності банківської системи в Україні

Табл. 11. Показники щільності банківської системи та фінансової глибини в Україні у 2012–2016 роках

|

|

2012 |

2013 |

2014 |

2015 |

2016 |

|

Кількість банків на 100 тис. осіб |

|

0,40 |

0,34 |

0,27 |

0,22 |

|

Кількість банківських відділень на 100 тис. осіб дорослого населення |

1,07 |

0,92 |

0,76 |

0,56 |

|

|

Кількість АТМ на 100 тис. осіб дорослого населення |

92,5 |

103,6 |

94,5 |

86,7 |

|

|

Domestic credit to private sector by banks (% of GDP) |

53,8 |

58,7 |

59,8 |

47,2 |

|

|

Broad money (% of GDP) |

55,0 |

62,0 |

60,3 |

50,2 |

|

|

Domestic credit provided by financial sector (% of GDP) |

87,9 |

95,0 |

108,5 |

85,6 |

|

Джерела: НБУ, Світовий банк

Графік 13. Показники глибини банківської системи в Україні

У 2014–16 роках показники щільності банківської системи України помітно знизилися. Щоправда, вони поки ще не досягли показників Індонезії та Туреччини, бажаних для керівництва НБУ. Однак вони вже виявилися істотно нижчими за аналогічні показники, характерні для більшості країн із перехідною економікою і тим паче розвинених країн.

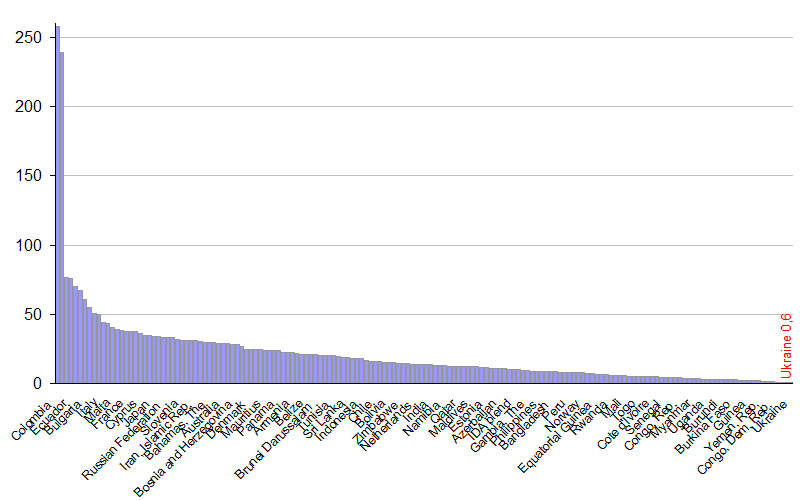

Графік 14. Кількість комерційних банків на 100 тис. мешканців у деяких країнах світу в 2011 році

Табл. 12. Кількість банків на 100 тис. осіб населення у деяких країнах світу в 2011 році

|

№ |

Країни |

Кількість |

№ |

Країни |

Кількість |

|

|

Австрія |

9,9 |

Боснія та Герцеговина |

0,5 |

|||

|

Швейцарія |

4,2 |

Ботсвана |

0,5 |

|||

|

Німеччина |

2,3 |

Косово |

0,5 |

|||

|

Данія |

2,2 |

Нідерланди |

0,5 |

|||

|

США |

2,1 |

Великобританія |

0,5 |

|||

|

Чорногорія |

1,7 |

Болгарія |

0,4 |

|||

|

Естонія |

1,3 |

Молдова |

0,4 |

|||

|

Португалія |

1,1 |

Білорусь |

0,3 |

|||

|

Словенія |

0,9 |

Словаччина |

0,3 |

|||

|

Вірменія |

0,7 |

Україна (2016 р.) |

0,2 |

|||

|

Хорватія |

0,7 |

Казахстан |

0,2 |

|||

|

Росія |

0,7 |

Індонезія |

0,1 |

|||

|

Іспанія |

0,7 |

Туреччина |

0,1 |

Джерело: James R. Barth, Gerard Caprio, Jr., Ross Levine. Bank Regulation and Supervision in 180 countries from 1999 to 2011.

Особливу увагу з боку економістів до показників щільності банківської системи та фінансової глибини пояснює те, що ці показники мають, як правило, високий ступінь кореляції з темпами економічного зростання. Низький рівень цих показників, а також їх зниження зменшують можливості для країни почати та підтримувати стале економічне зростання.

Графік 15. Кількість відділень комерційних банків на 100 тис. дорослих жителів у країнах світу в 2015 році

Табл. 13. Кількість банківських відділень на 100 тис. осіб населення у 2015 році

|

№№ |

Country |

Branches per 100 thous. |

№№ |

Country |

Branches per 100 thous. |

|

|

1 |

Colombia |

257.7 |

|

81 |

Oman |

13.6 |

|

2 |

San Marino |

238.9 |

|

82 |

India |

13.5 |

|

3 |

Luxembourg |

76.9 |

|

83 |

Argentina |

13.2 |

|

4 |

Ecuador |

75.7 |

|

84 |

Trinidad and Tobago |

13.0 |

|

5 |

Mongolia |

70.4 |

|

85 |

Namibia |

12.8 |

|

6 |

Spain |

67.5 |

|

86 |

Thailand |

12.6 |

|

7 |

Bulgaria |

60.4 |

|

87 |

Dominican Republic |

12.6 |

|

8 |

Seychelles |

54.8 |

|

88 |

Qatar |

12.4 |

|

9 |

Portugal |

50.6 |

|

89 |

Fiji |

12.3 |

|

10 |

Italy |

49.5 |

|

90 |

Paraguay |

12.2 |

|

11 |

Switzerland |

44.3 |

|

91 |

Maldives |

12.1 |

|

12 |

Montenegro |

43.1 |

|

92 |

Uruguay |

12.0 |

|

13 |

Malta |

40.1 |

|

93 |

Angola |

11.7 |

|

14 |

Macao SAR, China |

38.9 |

|

94 |

Estonia |

11.2 |

|

15 |

Belgium |

38.5 |

|

95 |

Suriname |

11.1 |

|

16 |

France |

37.5 |

|

96 |

Malaysia |

10.7 |

|

17 |

Uzbekistan |

37.2 |

|

97 |

Azerbaijan |

10.5 |

|

18 |

Iceland |

37.2 |

|

98 |

South Africa |

10.5 |

|

19 |

Cyprus |

35.9 |

|

99 |

Pakistan |

10.0 |

|

20 |

Guatemala |

34.4 |

|

100 |

IDA blend |

10.0 |

|

21 |

Grenada |

34.4 |

|

101 |

Moldova |

10.0 |

|

22 |

Japan |

34.1 |

|

102 |

Singapore |

9.3 |

|

23 |

Cabo Verde |

33.9 |

|

103 |

Gambia, The |

9.1 |

|

24 |

Croatia |

33.5 |

|

104 |

Saudi Arabia |

8.9 |

|

25 |

Russian Federation |

32.9 |

|

105 |

Nepal |

8.9 |

|

26 |

United States |

32.9 |

|

106 |

Philippines |

8.8 |

|

27 |

Georgia |

31.9 |

|

107 |

China |

8.4 |

|

28 |

Slovenia |

31.2 |

|

108 |

Guyana |

8.4 |

|

29 |

Poland |

31.1 |

|

109 |

Bangladesh |

8.4 |

|

30 |

Sao Tome and Principe |

31.1 |

|

110 |

Kyrgyz Republic |

8.3 |

|

31 |

Iran, Islamic Rep. |

31.0 |

|

111 |

Nicaragua |

8.1 |

|

32 |

Antigua and Barbuda |

30.2 |

|

112 |

Peru |

8.1 |

|

33 |

Tonga |

29.8 |

|

113 |

Finland |

8.1 |

|

34 |

Багами, The |

29.7 |

|

114 |

Botswana |

7.9 |

|

35 |

Serbia |

29.6 |

|

115 |

Norway |

7.7 |

|

36 |

New Zealand |

29.0 |

|

116 |

Mauritania |

7.3 |

|

37 |

Australia |

28.7 |

|

117 |

Ghana |

7.2 |

|

38 |

Romania |

28.7 |

|

118 |

Equatorial Guinea |

6.8 |

|

39 |

Slovak Republic |

28.2 |

|

119 |

Swaziland |

6.7 |

|

40 |

Bosnia and Herzegovina |

27.9 |

|

120 |

Djibouti |

6.4 |

|

41 |

Greece |

26.8 |

|

121 |

Rwanda |

6.1 |

|

42 |

Macedonia, FYR |

24.7 |

|

122 |

Cambodia |

6.1 |

|

43 |

Denmark |

24.7 |

|

123 |

Kenya |

5.9 |

|

44 |

Morocco |

24.6 |

|

124 |

Mali |

5.7 |

|

45 |

Lebanon |

24.6 |

|

125 |

Jamaica |

5.4 |

|

46 |

Mauritius |

24.0 |

|

126 |

Algeria |

5.3 |

|

47 |

Czech Republic |

23.6 |

|

127 |

Togo |

5.0 |

|

48 |

Canada |

23.6 |

|

128 |

Nigeria |

4.9 |

|

49 |

Panama |

23.6 |

|

129 |

Iraq |

4.9 |

|

50 |

Costa Rica |

22.3 |

|

130 |

Cote d'ivoire |

4.8 |

|

51 |

Hong Kong SAR, China |

22.3 |

|

131 |

Zambia |

4.7 |

|

52 |

Armenia |

22.2 |

|

132 |

Egypt, Arab Rep. |

4.6 |

|

53 |

Albania |

21.9 |

|

133 |

Senegal |

4.6 |

|

54 |

Honduras |

21.2 |

|

134 |

Mozambique |

4.1 |

|

55 |

Belize |

21.0 |

|

135 |

Solomon Islands |

4.0 |

|

56 |

Brazil |

20.7 |

|

136 |

Congo, Rep. |

4.0 |

|

57 |

Kosovo |

20.6 |

|

137 |

Vietnam |

3.8 |

|

58 |

Brunei Darussalam |

20.3 |

|

138 |

Malawi |

3.3 |

|

59 |

Ireland |

20.1 |

|

139 |

Myanmar |

3.3 |

|

60 |

Israel |

20.1 |

|

140 |

Benin |

3.3 |

|

61 |

Tunisia |

19.9 |

|

141 |

Sudan |

3.2 |

|

62 |

Sweden |

19.3 |

|

142 |

Uganda |

3.0 |

|

63 |

Turkey |

19.1 |

|

143 |

Kazakhstan |

3.0 |

|

64 |

Sri Lanka |

18.6 |

|

144 |

Lao PDR |

2.9 |

|

65 |

Jordan |

18.3 |

|

145 |

Burundi |

2.9 |

|

66 |

Latvia |

18.0 |

|

146 |

Papua New Guinea |

2.8 |

|

67 |

Indonesia |

17.8 |

|

147 |

Comoros |

2.8 |

|

68 |

Korea, Rep. |

16.9 |

|

148 |

Burkina Faso |

2.7 |

|

69 |

Barbados |

16.1 |

|

149 |

Tanzania |

2.5 |

|

70 |

Chile |

16.0 |

|

150 |

Guinea-Bissau |

2.5 |

|

71 |

Venezuela, RB |

15.9 |

|

151 |

Guinea |

2.3 |

|

72 |

Bhutan |

15.4 |

|

152 |

Afghanistan |

2.3 |

|

73 |

Bolivia |

15.3 |

|

153 |

Madagascar |

2.1 |

|

74 |

Hungary |

15.1 |

|

154 |

Yemen, Rep. |

1.6 |

|

75 |

Kuwait |

14.8 |

|

155 |

Niger |

1.5 |

|

76 |

Zimbabwe |

14.4 |

|

156 |

South Sudan |

1.4 |

|

77 |

Germany |

14.1 |

|

157 |

Congo, Dem. Rep. |

1.0 |

|

78 |

Mexico |

14.0 |

|

158 |

Chad |

1.0 |

|

79 |

Netherlands |

13.9 |

|

159 |

Belarus |

0.9 |

|

80 |

Austria |

13.9 |

|

160 |

Ukraine |

0.6 |

Джерело: World Development Indicators, 2016.

Як показують дані табл. 13, щільність банківських відділень в Україні у 2015 році була рекордно низькою – нижчою, ніж у будь-якій іншій країні світу, включно з найбільш слабкорозвиненими. Кампанія з так званого очищення банківської системи, яку проводить керівництво НБУ, ще більш знизила цей показник у 2016 році, фактично блокуючи відновлення швидкого та сталого економічного зростання в Україні.

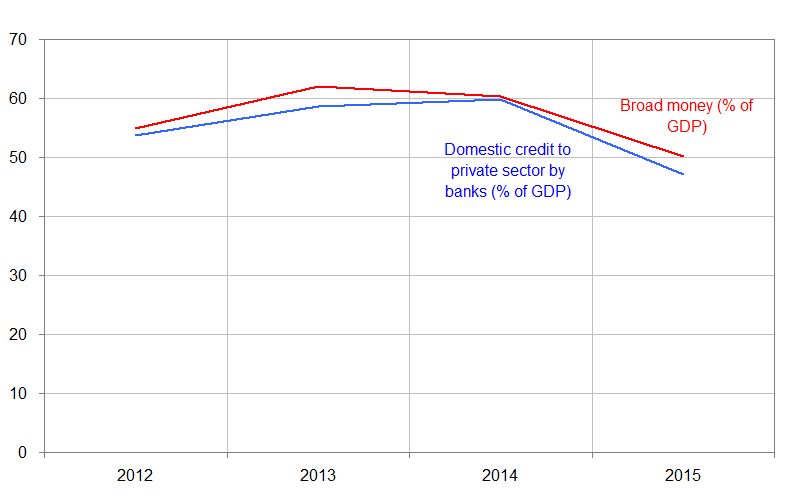

Свогоєрідним інтегральним показником фінансової глибини є відношення внутрішніх кредитів, наданих банками приватному сектору, у відсотках до ВВП.

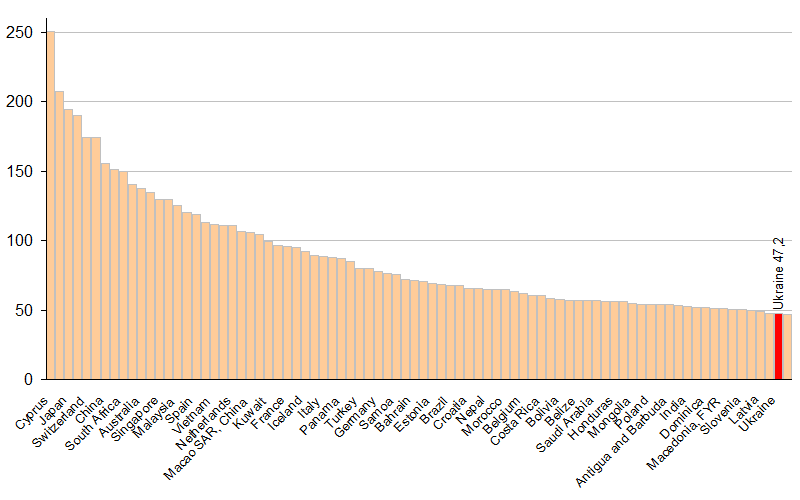

Графік 16. Внутрішні кредити приватному сектору у % до ВВП у 2015 році

Табл. 14. Відношення внутрішніх кредитів, наданих банками приватному сектору, у % до ВВП у 2015 році

|

№ |

Country |

Domestic credit to private sector as % of GDP |

№ |

Country |

Domestic credit to private sector as % of GDP |

|

|

1 |

Cyprus |

250.7 |

42 |

Jordan |

70.3 |

|

|

2 |

Hong Kong SAR, China |

207.6 |

43 |

Estonia |

69.5 |

|

|

3 |

Japan |

194.3 |

44 |

Qatar |

68.6 |

|

|

4 |

United States |

190.4 |

45 |

Brazil |

67.9 |

|

|

5 |

Switzerland |

174.1 |

46 |

Israel |

67.4 |

|

|

6 |

Denmark |

174.0 |

47 |

Croatia |

65.5 |

|

|

7 |

China |

155.3 |

48 |

Oman |

65.2 |

|

|

8 |

Thailand |

151.3 |

49 |

Nepal |

64.9 |

|

|

9 |

South Africa |

150.0 |

50 |

Ireland |

64.8 |

|

|

10 |

Korea, Rep. |

140.6 |

51 |

Morocco |

64.5 |

|

|

11 |

Australia |

137.6 |

52 |

Cambodia |

63.1 |

|

|

12 |

United Kingdom |

134.5 |

53 |

Belgium |

61.7 |

|

|

13 |

Singapore |

129.7 |

54 |

Cabo Verde |

60.5 |

|

|

14 |

Sweden |

129.7 |

55 |

Costa Rica |

60.2 |

|

|

15 |

Malaysia |

125.2 |

56 |

Grenada |

58.4 |

|

|

16 |

Portugal |

120.1 |

57 |

Bolivia |

57.7 |

|

|

17 |

Spain |

118.9 |

58 |

Paraguay |

57.1 |

|

|

18 |

Greece |

113.0 |

59 |

Belize |

57.1 |

|

|

19 |

Vietnam |

111.9 |

60 |

Bulgaria |

56.8 |

|

|

20 |

Chile |

111.2 |

61 |

Saudi Arabia |

56.6 |

|

|

21 |

Netherlands |

111.2 |

62 |

Russian Federation |

56.4 |

|

|

22 |

Lebanon |

106.6 |

63 |

Honduras |

56.1 |

|

|

23 |

Macao SAR, China |

105.6 |

64 |

St. Кітс and Nevis |

55.9 |

|

|

24 |

Mauritius |

104.3 |

65 |

Mongolia |

54.8 |

|

|

25 |

Kuwait |

99.7 |

66 |

Bosnia and Herzegovina |

54.3 |

|

|

26 |

Finland |

96.3 |

67 |

Poland |

53.9 |

|

|

27 |

France |

95.7 |

68 |

Slovak Republic |

53.9 |

|

|

28 |

Luxembourg |

95.4 |

69 |

Antigua and Barbuda |

53.9 |

|

|

29 |

Iceland |

92.1 |

70 |

Namibia |

53.5 |

|

|

30 |

St. Lucia |

89.2 |

71 |

India |

52.7 |

|

|

31 |

Italy |

88.4 |

72 |

St. Vincent and the Grenadines |

51.8 |

|

|

32 |

Austria |

87.7 |

73 |

Dominica |

51.6 |

|

|

33 |

Panama |

86.8 |

74 |

Czech Republic |

51.2 |

|

|

34 |

Fiji |

84.8 |

75 |

Macedonia, FYR |

50.9 |

|

|

35 |

Turkey |

80.0 |

76 |

Montenegro |

50.6 |

|

|

36 |

Tunisia |

79.6 |

77 |

Slovenia |

50.2 |

|

|

37 |

Germany |

78.1 |

78 |

Georgia |

49.8 |

|

|

38 |

United Arab Emirates |

76.5 |

79 |

Latvia |

48.7 |

|

|

39 |

Samoa |

75.7 |

80 |

Bhutan |

47.4 |

|

|

40 |

Багами, The |

72.1 |

81 |

Ukraine |

47.2 |

|

|

41 |

Bahrain |

71.2 |

82 |

Colombia |

47.1 |

Джерело: World Development Indicators, 2016.

Історично досить низький показник фінансової глибини в Україні, до того ж постійно знижуваний унаслідок кампанії з так званого очищення банківського сектору, є найважливішим чинником, що сприяв триванню в Україні економічної кризи у 2015 році та перешкоджав відновленню в ній швидкого та стійкого економічного зростання у 2016 році.

У червні 2014 році питома вага російських банків в активах банківської системи України становила скромні 12%. До грудня 2016 року банки зі 100% участю російського капіталу посилили свою присутність в Україні до 40%

14. СЕЛЕКТИВНИЙ ПІДХІД

На тлі загальної кризи в українському банківському секторі особливу увагу привертають поодинокі банки, які уникли кризових тенденцій. Так, наприклад, невеликий банк "Авангард" за півтора року зумів збільшити свої чисті активи до 1,5 млрд грн, їх зростання становило майже 70%, що є безпрецедентним показником для банківської системи України, що перебуває у кризі. Цікавий збіг – банк "Авангард" належить групі "Інвестиційний Капітал Україна" (ІКУ), посаду голови ради директорів якої до свого призначення головою НБУ обіймала Валерія Гонтарева. Окрім того, 22,7% банку "Авангард" належить громадянці РФ Галині Улюкаєвій, яка є дружиною Юрія Соловйова, заступника голови правління російського державного банку ВТБ, другого за обсягом капіталу в Російській Федерації.

15. ЗБЕРЕЖЕННЯ АКТИВІВ ЯНУКОВИЧА Й ІНШИХ КЕРІВНИКІВ КОЛИШНЬОГО РЕЖИМУ

Протягом трьох місяців із березня до червня 2014 року, коли керівником НБУ був Степан Кубів, Нацбанк виявив активи, які належать Віктору Януковичу, на суму більш ніж $1 млрд і наклав на них арешт. Для порівняння – за 32 місяці (із червня 2014 року до лютого 2017 року), протягом яких головою НБУ є Валерія Гонтарева, Нацбанк не заморозив активів ні на одну гривню, які належать Януковичу і/або керівникам колишнього режиму.

16. РОСІЙСЬКИЙ ФАКТОР

У червні 2014 року питома вага російських банків в активах банківської системи України становила відносно скромні 12%. До грудня 2016 року банки зі 100-відсотковою участю російського капіталу посилили свою присутність в Україні до 40%. Слід зазначити, що серед них опинилися банки зі 100-відсотковою участю з боку російської держави, зокрема "Сбербанк", ВТБ, а також "Промінвестбанк", у якому питома вага акцій, що належать РФ, становить 97,5%. "Промінвестбанк" також отримував рефінансування від НБУ.

17. УТРАТА ДОВІРИ ДО БАНКІВСЬКОЇ СИСТЕМИ

Унаслідок інтервенціоністської політики Нацбанку кількість чинних банків в Україні скоротилася зі 180 у 2013 році до 93 у лютому 2017 року. Вкладники – як фізичні особи, так і підприємства, – втратили заощадження на мільярди доларів, а рівень довіри населення й економічних суб'єктів до національної банківської системи і, як наслідок, до всієї української влади, катастрофічно впав.

Згідно з офіційною статистикою НБУ, депозити домашніх господарств тільки у 2014 році скоротилися на 31,2%, у 2015 році – ще на 22,1%. За два з половиною роки нового керівництва НБУ валютні депозити в українських банках скоротилися з $24 млрд до $14 млрд. Сукупні втрати внесків юридичних осіб на кінець 2016 року оцінюють у 78 млрд грн. Ці втрати стали основною причиною закриття сотень малих і середніх фірм, які відразу втратили свої депозити й оборотний капітал.

Яскравою ілюстрацією катастрофічної втрати будь-якої довіри до національної банківської системи стали результати електронного декларування українських політиків і державних чиновників, які тільки офіційно визнали зберігання у себе готівки на суму щонайменше $2 млрд.

Політика керівництва НБУ поглибила економічну кризу в 2015-му та стала перешкодою для швидкого та стійкого економічного зростання у 2016-му

18. УСИХАННЯ ІНВЕСТИЦІЙНОГО ПРОЦЕСУ. СКОРОЧЕННЯ ІНВЕСТИЦІЙ ТА ЕКСПОРТУ

Унаслідок проведення Нацбанком інтервенціоністської політики з удушення вітчизняного банківського сектору, зниження банківської щільності, скорочення фінансової глибини величина інвестицій в українську економіку істотно знизилася, незважаючи на певне просування у сфері економічних реформ, що проводить уряд.

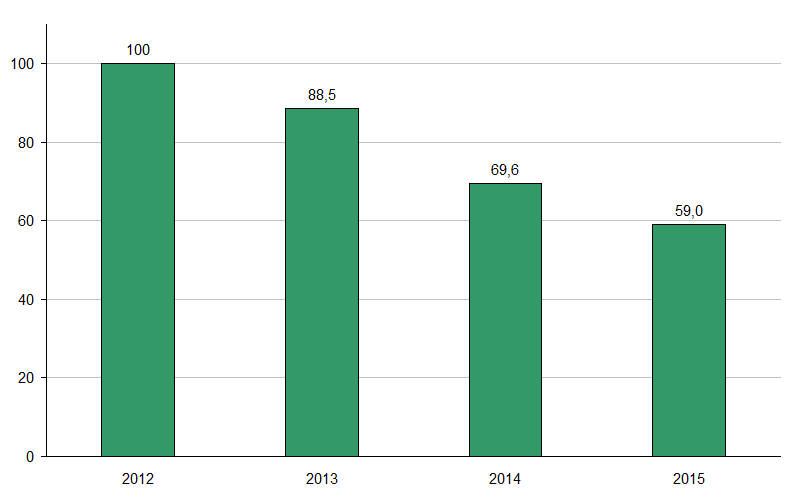

Табл. 15. Інвестиції в основний капітал, 2012–2015 роки

|

2012 |

2013 |

2014 |

2015 |

|

|

Gross fixed capital formation as % of GDP |

19,0 |

16,9 |

14,1 |

13,3 |

|

Gross fixed capital formation in 2010 constant prices |

217 |

192 |

151 |

128 |

|

Gross fixed capital formation in per cent to previous year |

7,9 |

-11,2 |

-21,7 |

-15,3 |

|

Gross fixed capital formation (2012 = 100%) |

100,0 |

88,5 |

69,6 |

59,0 |

Джерела: МВФ, Світовий банк

Поруч із деградацією фінансових показників і підривом довіри до банківської системи одним із головних факторів, які продовжили та поглибили економічну кризу в Україні у 2015 році, а також перешкоджають поновленню швидкого та стійкого економічного зростання у 2016 році, стало скорочення інвестицій.

Графік 17. Інвестиції в основний капітал в постійних цінах у % до рівня 2012 року

Регулятивні обмеження Нацбанку створили штучні перешкоди для інвестування в Україну, а також для легального експорту продукції з України. Інвестори скоротили свої вкладення в економіку доти, доки вони не будуть у змозі легально вивести доходи, зароблені ними в Україні. Про це наочно свідчить статистика прямих іноземних інвестицій. Їх накопичений обсяг у 2014 році впав на $13 млрд, у 2015 році – ще на $4,5 млрд.

Аналогічна ситуація склалась і з експортерами, вимушеними уникати переказу валютної виручки в Україну, де вони зобов'язані продавати більшу її частину, наражаючись на додаткові валютні ризики. Унаслідок цього експорт товарів з України до 2014 року скоротився на 14,3%, у 2015 році – ще на 27,0%, у 2016 році – ще на 4,1%.

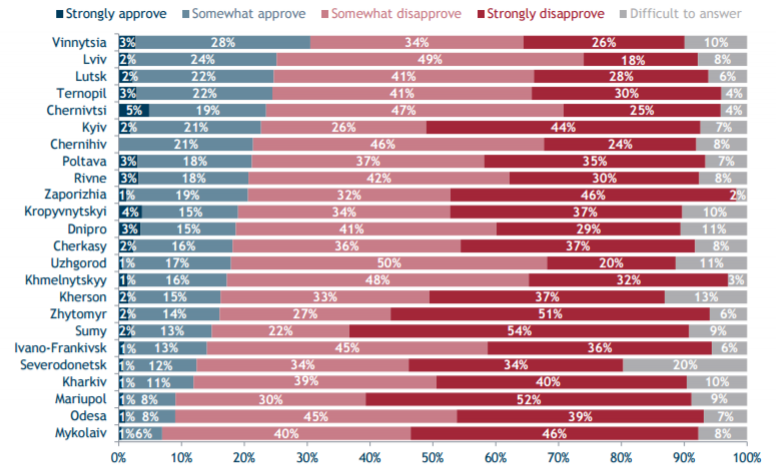

19. ЕВОЛЮЦІЯ ГРОМАДСЬКОЇ ДУМКИ

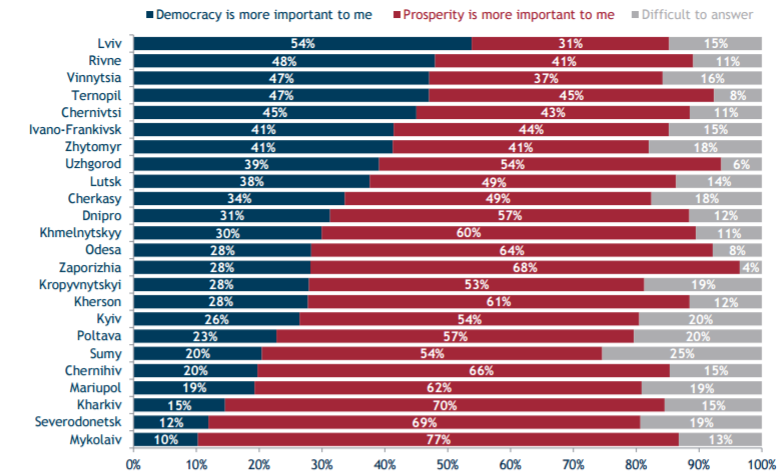

Важка та тривала валютна, фінансова, економічна та соціальна криза призвела до істотного скорочення громадської підтримки найважливіших державних інститутів України – президента, Верховної Ради, уряду. Найбільш небезпечним є радикальний зсув у суспільних настроях від підтримки демократичної системи політичного устрою до підтримки іншої (авторитарної) системи, яка, на думку опитаних, могла би забезпечити прийнятний рівень добробуту.

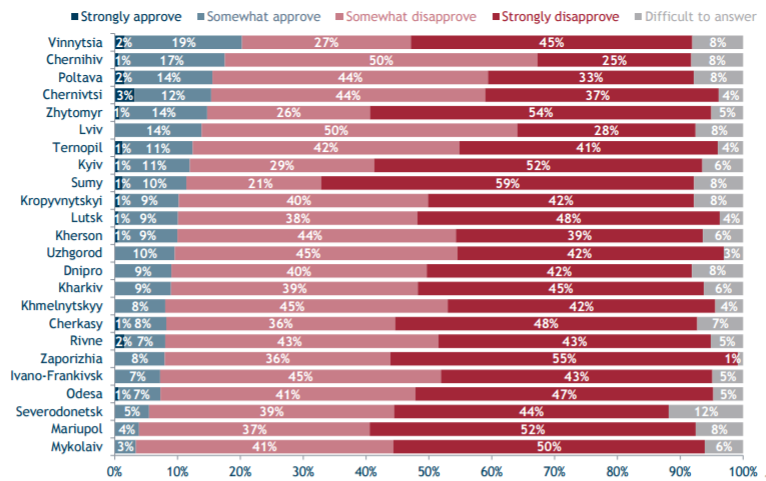

Графік 18. TAUMS: Do you approve of the work of the President of Ukraine?

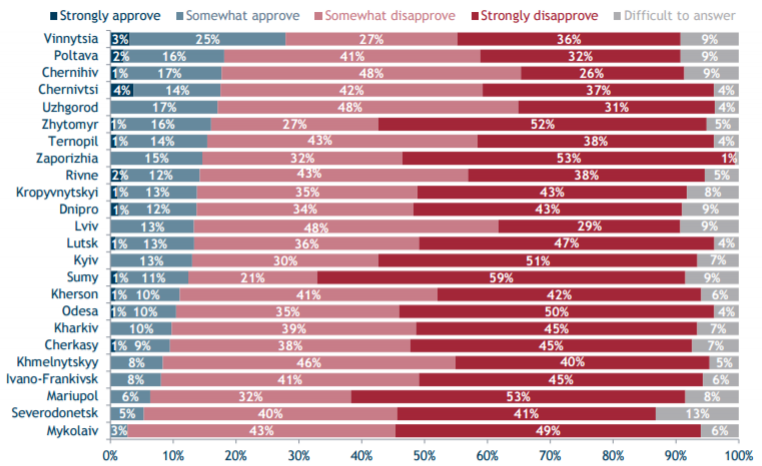

Графік 19. TAUMS: Do you approve of the work of the Parliament of Ukraine?

Графік 20. TAUMS: Do you approve of the work of the Government of Ukraine?

Графік 21. TAUMS: If you could have only one or the other, which is more important to you:

a democratic system of government or a prosperous economy?

20. ВИСНОВОК

Як показує проведений аналіз, інтервенціоністська політика, яку проводило керівництво НБУ у 2014–2017 роках, сприяла:

– розтраті міжнародних резервів України;

– створенню умов для валютної паніки та валютної кризи в лютому 2015 року;

– нарощуванню державного боргу та перетворенню боргової проблеми в нерозв'язувану в середньостроковій перспективі;

– посиленню валютного регулювання, яке паралізувало платіжно-розрахункову систему, ускладнило інтеграцію України у світову економіку, що перешкоджає залученню іноземних інвестицій;

– придушенню вітчизняного банківського сектору;

– значній утраті депозитів фізичних і юридичних осіб;

– збільшенню навантаження на бюджетну систему;

– зниженню банківської щільності та фінансової глибини, які є головними факторами, що сприяють відновленню економічного зростання та підтримання його стійких темпів;

– утраті довіри до банківської системи та до української державної влади;

– селективній підтримці окремих комерційних банків, пов'язаних безпосередньо з керівництвом НБУ, а також із деякими іншими політиками України;

– приховуванню активів Януковича й інших керівників попереднього політичного режиму;

– значному збільшенню участі російських державних банків у банківській системі України;

– зниженню масштабів інвестицій в українську економіку;

– падінню обсягів українського експорту;

– продовженню та поглибленню економічної кризи в Україні у 2015 році;

– перешкоджанню відновлення швидкого та сталого економічного зростання у країні у 2016–2017 роках;

– радикальному скороченню громадської підтримки найважливіших українських державних інституцій – президента, парламенту, уряду, а також самої ідеї успішності демократичного політичного устрою в Україні.